Отражение индикатора тренда

Система SK-FX. Сигналы разворотов.

Рекомендация!!! Прочитать все статьи

цикла «Разворотные сигналы» в порядке их нумерации, обращая внимание

только на сигнал, описываемый в каждой статье, потом вернуться к

прочтению первой из них (этой) и т.д. уже с пониманием всех

разворотных сигналов и проанализировать приведенные в статьях

примеры.

1. Вступление

1.1. Торговая система высокой точности SK-FX. Идея системы:

1. Трендовая индикация сопровождает ценовой тренд и определяет

примерно

зону его разворота

на любом ТФ.

2.

Опережающая разворотная индикация в зоне разворота определяет точно (в масштабе

ТФ)

момент разворота на любом ТФ.

3. Генерация

сигналов необходимости коррекций и целей этих коррекций.

4. Генерация целей трендовых движений.

Трендовая индикация на любом ТФ должна объединять короткие ценовые движения в

более долгосрочный тренд и определять примерно зону

его значимого разворота

на этом ТФ при хорошем сглаживании трендового движения и малом запаздывании на разворотах.

Разворотная индикация должна быть

индикацией коротких трендовых ценовых движений

на любом ТФ и одновременно генерировать

опережающие однозначно исполняющиеся сигналы начала и окончания

этих движений.

Задача всех видов индикации, — генерация опережающих

объективных торговых сигналов.

Какие данные о валютном рынке заведомо известны? —

1. Ценовое соотношение любой пары рыночных инструментов в любой момент

времени (непериодический волновой ценовой график);

2. Рынок инерционный, — более мелкий участник присоединяется к направлению

ценового движения (тренда), обеспечивая его инерцию;

3. Рынок саморегулирующийся, — нет регулирующего органа, саморегулируется

случайным

текущим соотношением спроса/предложения;

4. Любое продолжительное трендовое движение состоит из более коротких

трендов и коррекций между ними.

5. Единственным фактором, определяющим движение цены на любом рынке,

является соотношение спроса и

предложения.

6. На рынке нет неопределенности, — цена учитывает всё. Есть полная

информация о состоянии рынка и о его будущих намерениях. Рынок никогда не повторяется.

Объективными будут только сигналы индикаторов, базирующихся на этих априори

известных рыночных данных, все остальные будут субъективными.

Рынок всегда сообщает о своем будущем поведении. Нужно найти и

понять его простые сигналы и можно обеспечить контролируемое будущее рыночной ситуации.

Представление рынка в системе SK-FX

для оптимизации трендовой индикации, —

в статье «О панорамном обзоре».

1.2. Торговая

система SK-FX.

Цель системы.

Цель системы, — при принятии решений в условиях рыночной неопределенности максимально

минимизировать риск при открытии/закрытии позиции или, во многих случаях,

свести риск к нулю, т.е. минимизировать рыночную

неопределенность при выполнении рыночных операций.

При развитии любого процесса есть причины развития и их

следствия. Ставится задача, — обнаружить причины рыночных изменений раньше, чем начнут

проявляться их следствия, т.е. найти все присущие рынку

однозначные объективные опережающие сигналы будущих рыночных изменений.

Все разворотные сигналы должны быть результатом прямого или

косвенного измерения параметров реального рынка на текущей

цене.

1.3. О реализации.

При построении трендовой и разворотной индикации в любой системе

желательно применять индикаторы, максимально линейные относительно

цены, — их значения на текущей цене легко сопоставить с ценой в

целях прогнозирования будущей ценовой ситуации.

Наиболее линейными относительно цены являются разные

скользящие средние, но им присущий очень существенный недостаток, —

в качестве трендовых они сильно запаздывают, а качественную

разворотную индикацию по этой причине на них и вовсе не построить.

Из осцилляторов наиболее линейный относительно цены индикатор MACD

(разность двух скользящих средних),

— динамический

индикатор, следующий за трендом. Поскольку

это осциллятор, он одновременно генерирует опережающие

разворотные сигналы. Разных

индикаторов MACD, в зависимости от

конкретных требований к ним, можно построить великое множество, т.е.

на MACD можно реализовать разворотную

индикацию практически любой сложности.

Сложные в расчетах, сильно нелинейные относительно цены индикаторы (Trix,

CCI и другие) в точных торговых системах применять

крайне нежелательно, — их поведение нельзя объективно сопоставить с

поведением цены. По этой же причине нежелательно применение

нормализованных индикаторов, — они являются отношением каких-либо

параметров ценового движения, сильно нелинейные относительно цены и провести объективный логический

анализ (сопоставление поведения цены и индикатора на текущей цене) весьма

затруднительно или невозможно.

1.4. Спрос и предложение.

На рынке состояние цены определяется текущим

соотношением спроса и предложения.

Что интересует трейдера на рынке в текущий момент? — численная оценка этого соотношения

для определения момента начала и окончания превышения спроса над предложением или

момента начала и окончания превышения предложения над спросом на любом ТФ, чтобы

открыть позицию в направлении дисбаланса и закрыть её в начале изменения направления

дисбаланса спроса/предложения. И желательно определять эти моменты с опережением

для минимизации риска.

Система SK-FX одновременно на всех ТФ разными методами измеряет соотношение

спроса/предложения, инерционность рынка и направление ценового

движения на текущей цене и на этой основе генерирует

опережающие торговые сигналы будущих рыночных изменений.

Непосредственно с ценового графика получить информацию о соотношении

спроса/предложения на текущей цене невозможно по причине отсутствия каких-либо

уровней отсчета. Значит, их нужно организовать и контролировать время, пока спрос и

предложение на рынке не сбалансированы (т.е. сопровождение тренда на любом ТФ).

Как конкретно система SK-FX решает этот вопрос

на основе понимания логики рыночной ситуации и разработанной к настоящему времени трендовой

и разворотной индикации при минимизации условий неопределенности рынка, смотреть

цикл статей «Разворотные сигналы».

Это одна из статей цикла. В статье будет представлен один из методов

измерения соотношения

спроса/предложения для генерации объективного опережающего и однозначно исполняющегося

торгового сигнала начала / окончания дисбаланса спроса / предложения, — опережающий сигнал разворота

тренда или на коррекцию ценового движения. Речь в статье

только об одном индикаторе, — индикаторе короткого тренда на

алгоритме MACD (тонкая желто-красная линия

в первом окне индикаторов). Остальные индикаторы, — для наполнения

системы и генерации других опережающих сигналов (не нужно в статье стараться

их понять, — они описаны в других статьях). Сигнал впервые показан пользователям системы в 2011 г.

2. Отражение индикатора короткого тренда от

границы окна, —

объективный опережающий сигнал разворота.

2.1. Короткий тренд.

На любом ТФ любое движение цены без коррекции в тренде

короткое по длительности, — от одного до нескольких баров, дальше

очередная коррекция. Любой тренд состоит из таких кратковременных движений (коротких трендов) с коррекциями.

Коррекции тоже являются короткими трендами или состоят из коротких трендов.

Введем определение короткого тренда.

Короткий тренд, — ценовое движение без коррекции или с очень

малозаметной коррекцией, продолжительностью, как правило, от одного до нескольких баров

(т.е. короткий тренд, — короткий по длительности).

Короткий тренд обусловлен саморегулированием рынка, — рынок, как

следящая система, быстро в

масштабе ТФ устраняет дисбаланс спроса/предложения.

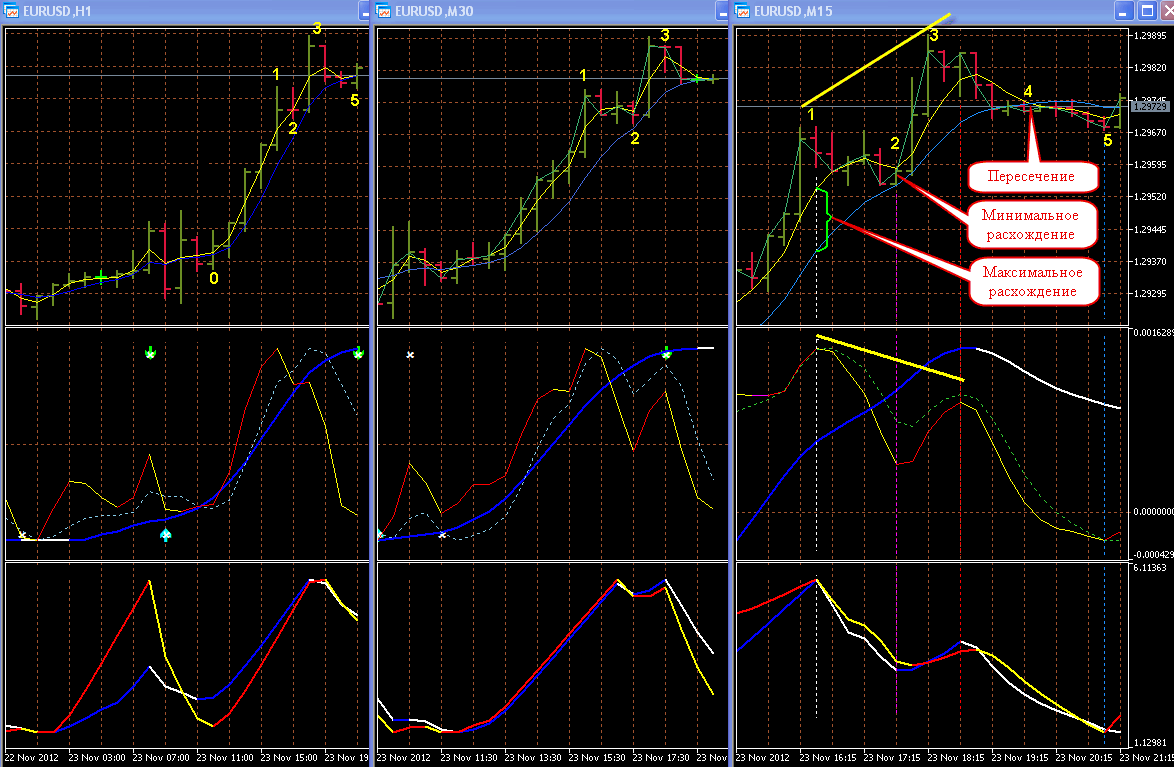

На Н1 ниже короткий тренд 5 баров на участке 0-1, на

всех остальных меньше.(5 баров на Н1, — не часто, на М1 наблюдался

Короткий тренд в 9 баров).

2.2. Контроль соотношения спроса/предложения.

Поскольку непосредственно на ценовом графике

измерение соотношения спроса/предложения невозможно, необходимо

организовать его косвенное измерение.

Для организации уровней отсчета при измерениях на

текущей цене, в главном окне на всех ТФ установлены две короткие разнопериодные

адаптивные скользящие средние, создающие в коротком тренде два уровня

отсчета для измерения, — базовый (текущая ордината более длинной

скользящей) и измеряемый (текущая ордината короткой скользящей).

Любой дисбаланс спроса/предложения на рынке вызывает движение

(изменение) цены. При ценовом движении разнопериодные скользящие средние

расходятся, — короткая быстро реагирует на ценовые изменения, а

более длинная заметно отстает. Отношение спроса/предложения на текущей цене

пропорционально динамическому расхождению скользящих средних.

Измеряя величину динамического расхождения (расстояние между

текущими ординатами скользящих средних), можно судить о степени

дисбаланса спроса/предложения на рынке и о его продолжительности. Для измерения динамического

расхождения скользящих средних есть готовый измерительный прибор,

осциллятор MACD, — динамический индикатор, следующий за трендом.

2.2.1. Практическая реализация измерения.

В первом окне установлен индикатор короткого тренда R1 (MACD)

на этих же адаптивных скользящих средних (тонкая желто-красная

линия). Таким образом, установкой одного короткого индикатора

MACD организован динамический анализ текущего соотношения спроса / предложения в

коротком

тренде, т.е. рыночной ситуации на текущей цене в масштабе короткого

тренда без непосредственной установки скользящих средних на

ценовой график в главном окне.

Скользящие средние установлены в главном окне временно, — только

для наглядного объяснения логики анализа.

На графиках установлен индикатор R2 (MACD), — более

длинный индикатор короткого тренда (пунктирная линия). О его

назначении в ст. «Динамическая индикация», «Фантомный

сигнал» и «Фантомная практика».

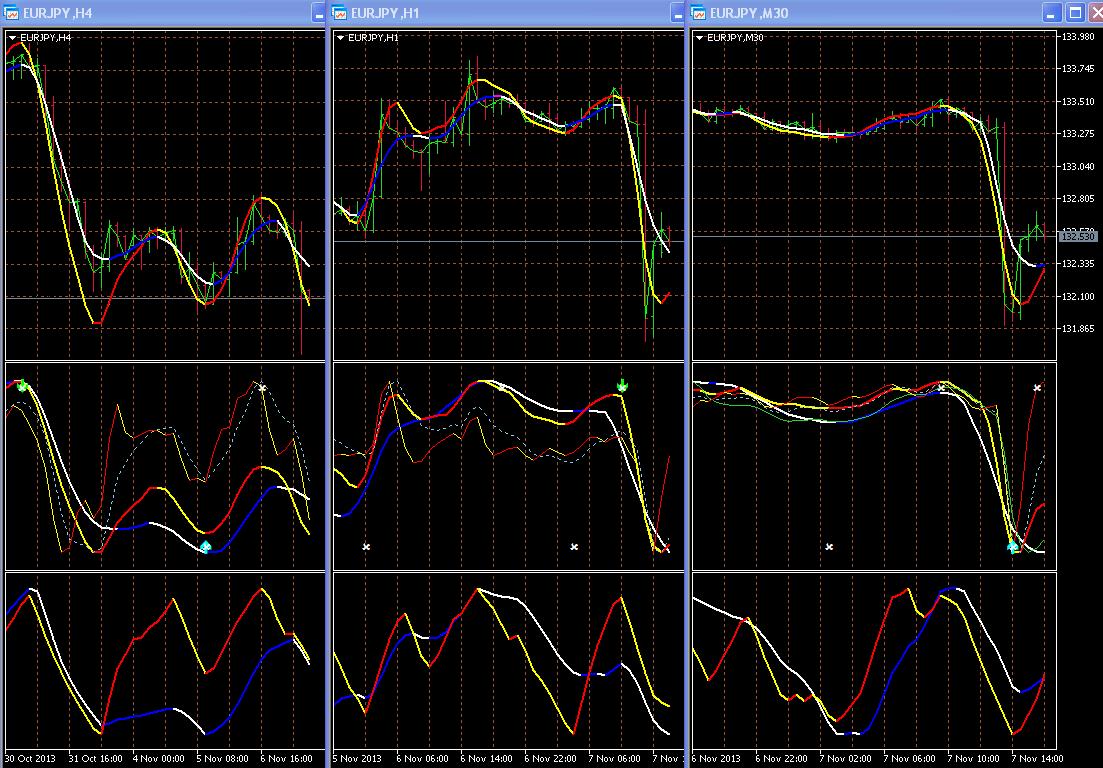

При движении цены к точке 1 на всех ТФ значение индикатора

R1 оказалось у верхней границы окна (очень сильное расхождение скользящих средних),

— и выполнился разворот (саморегулирующийся рынок на развороте устранил дисбаланс спроса/предложения).

При движении цены от точки 1 к точке 2 индикатор R1 сильным «

выбросом» (см.ст. «Выброс против тренда») своего значения против

тренда (дисбаланс в обратном направлении) на М30 и М15 сразу указал, что это коррекция и движение

вверх продолжится, что и произошло. При этом создались условия для образования дивергенции,

сигнал дивергенции при движении цены к точке 3 образовался и выполнился.

О механизме образования и исполнения сигнала дивергенции см. статью «Секреты дивергенции».

Если понимать сигналы MACD и их свойства, — без установки скользящих средних

на ценовой график по поведению MACD можно точно и однозначно прогнозировать будущее поведение

цены.

При нахождении значений индикатора короткого тренда у границы окна

на нескольких ТФ будет, как минимум, какой-то разворот

в масштабе старшего из ТФ. Если в это время есть какой-либо сигнал разворота на более старших ТФ,

может быть разворот тренда. В противном случае, — коррекция на этом ТФ.

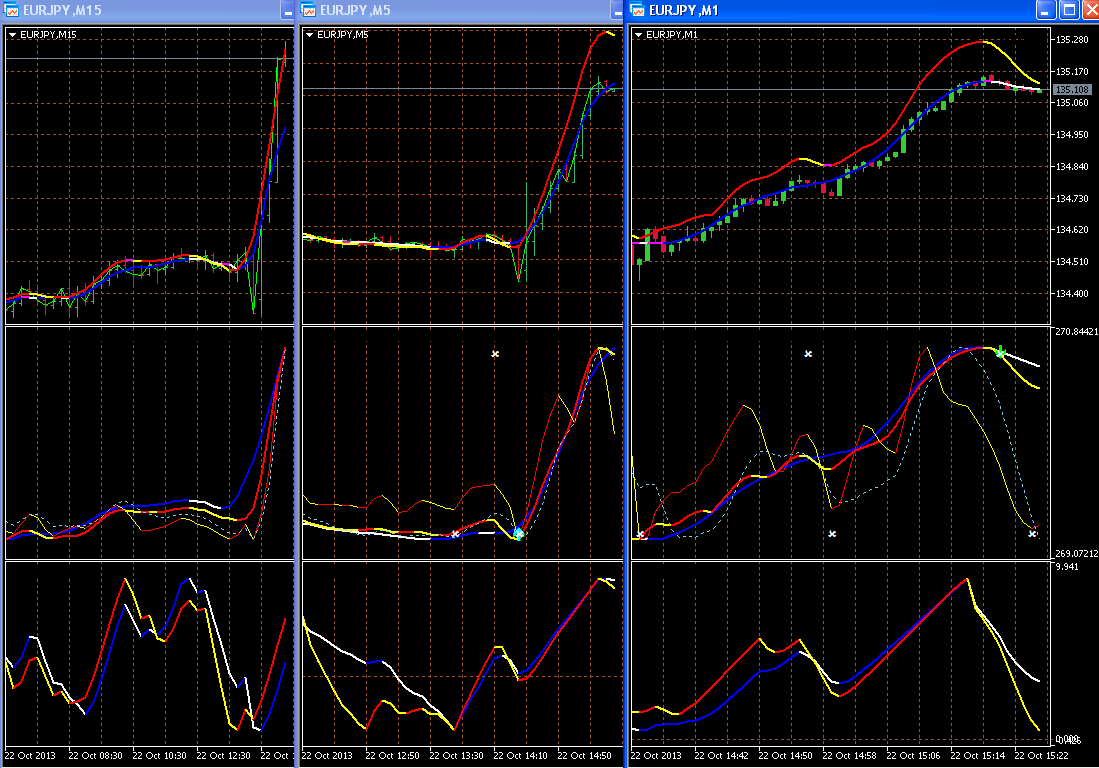

На графике ниже в точке 1 на всех ТФ значение индикатора

R1 у границы окна и выполнилась коррекция

М15 в точку 2. В точке 2 на всех ТФ образовался сигнал

необходимости продолжить движение в прежнем направлении, вверх,

который и выполнился в точку 3. Сигналы в точках 2 и

3 будут рассмотрены в отдельных статьях.

2.3. Логика образования и исполнения сигнала.

При сильном превышении спроса над предложением (сильный

дисбаланс)

цена интенсивно движется вверх (при превышении предложения над спросом,

— вниз), быстро удаляясь от короткой скользящей средней, которая, в

свою очередь, быстро удаляется от более длинной скользящей средней.

Быстрое движение цены никогда не может быть продолжительным в

масштабе ТФ (короткие тренды), —

саморегулирующийся рынок быстро компенсирует дисбаланс, начнется какой-то разворот,

— тренда или на коррекцию. Задача трейдера, — максимально точно определить момент наступления

баланса спроса и предложения (прекращения поступательного движения цены) на рабочем ТФ, закрыть

открытую позицию и открыть новую. Момент баланса наступит, когда цена начнет разворачиваться в

обратную сторону. Скорость движения цены и индикатора в момент разворота равна нулю.

В момент разворота будет максимальное расстояние между короткими скользящими средними.

Если измерять расстояние между скользящими средними, можно точно (в масштабе ТФ) определить момент

начала разворота. Визуально определять расстояние между скользящими средними проблематично.

Точным инструментом измерения расстояния между скользящими средними является индикатор MACD,

отображающий в окне индикаторов значение расстояния между скользящими средними

(т.е. степень перекупленности / перепроданности) и нахождение значения

индикатора у границы своего окна является опережающим сигналом скорого разворота цены.

И опережающим сигнал является по двум причинам:

1. Если значение короткого MACD (разность двух коротких скользящих

средних) оказалось аж у границы окна (сильное динамическое

расхождение коротких скользящих средних, т.е. быстрое движение цены), значит на рынке

некоторое время сильный дисбаланс

спроса и предложения (перекупленность на восходящем тренде,

перепроданность на нисходящем). Поэтому в любом случае (будет коррекция или

разворот) короткий MACD у границы окна долго (в масштабе короткого

тренда) находиться не может, — саморегулирующийся рынок неизбежно

быстро устранит дисбаланс и нахождение линии

индикатора короткого тренда у границы окна, — признак скорого разворота тренда

или на коррекцию на данном ТФ (т.е. опережающий сигнал).

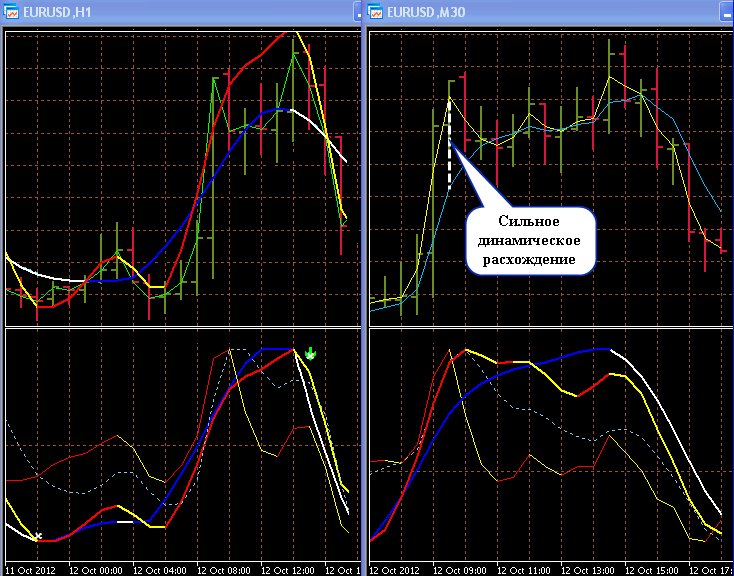

В главном окне М30 (ниже, с демонстрационной целью) сильное расхождение двух коротких

скользящих средних (перекупленность), в окне индикаторов

их разность (MACD

— тонкая желто-красная линия) у границы окна, потребовался разворот цены

в сторону более длинной скользящей средней для ликвидации

динамического расхождения (ликвидации дисбаланса между спросом и

предложением, — сильной локальной перекупленности).

2. Преимущество MACD еще и в том, что индикатор дивергенции на нем одновременно является

практически линейным индикатором короткого тренда. Так

как любой тренд состоит из коротких по времени, часто корректирующихся ценовых

движений, то движение индикатора к границе окна без коррекции заняло

значительное время (т.е. тренд уже существует давно в масштабе короткого тренда

на данном ТФ). По этой причине короткий MACD, как индикатор короткого тренда, тоже не может долго

находиться у границы окна.

Т.е нахождение линейного относительно цены индикатора

короткого тренда MACD у границы окна является опережающим сигналом скорого разворота.

Здесь на качественном уровне проведено логическое

сопоставление поведения графика цены и поведения графика короткого

индикатора MACD, — скорость изменения

ценового движения пропорциональна изменению расстояния между

его короткими скользящими средними.

MACD определил количественное значение расстояния и вывел его на график

в виде линии (сгенерировал сигнал необходимости разворота). На основании этого

значения

(сигнала) трейдер определяет степень

дисбаланса спроса/предложения (т.е. уровень перекупленности/

перепроданности на рынке, — перспективу рыночной ситуации).

Ожидаемый разворот на данном ТФ начнется при одновременном наличии

сигналов разворота на всех более младших ТФ.

О качественно-количественном анализе см. ст.

«Общие вопросы».

Аналогично могут генерироваться и другие однозначные объективные сигналы. См.

ст. «Выброс против тренда» , «Секреты дивергенции»,

«Фазовый сигнал» и другие.

Т.е., предложен новый метод

качественно-количественного анализа рынка, —

динамический анализ на текущей цене

и, на его

основе,

получение опережающих однозначно исполняющихся торговых сигналов рынка.

Нахождение индикатора короткого тренда у границы окна не значит, что на

данном ТФ развернется тренд. Если в это время и на более старших ТФ

есть сигнал разворота, развернуться может тренд (см. график

ниже). Если на старших ТФ нет сигналов разворота, на данном ТФ будет коррекция.

Значение же длинного индикатора тренда, в зависимости от его параметров и ситуации на старших ТФ, в масштабе

данного ТФ может долго находиться у границы окна.

Ниже на всех графиках трендовые индикаторы на ценовом графике не

имеют отношения к теме статьи. Рассматривается только первое окно индикаторов

и только один индикатор R1, — тонкая

желто-красная линия.

3. Примеры.

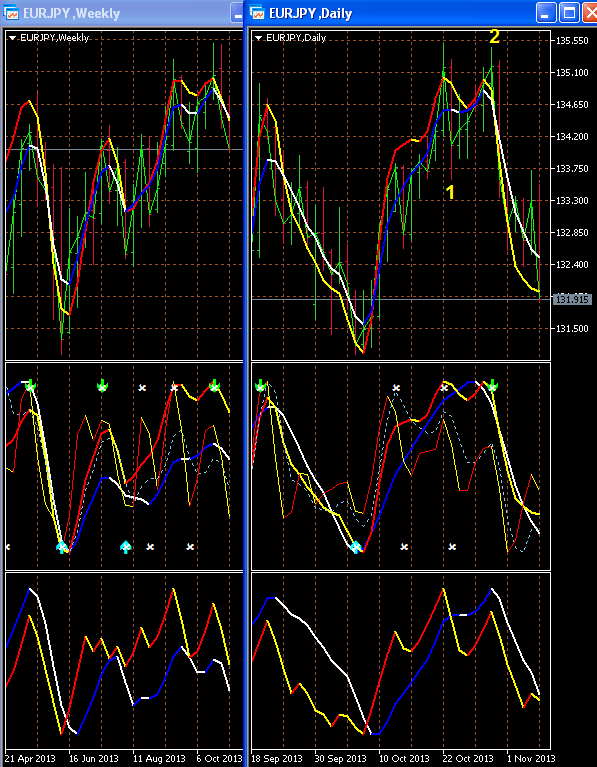

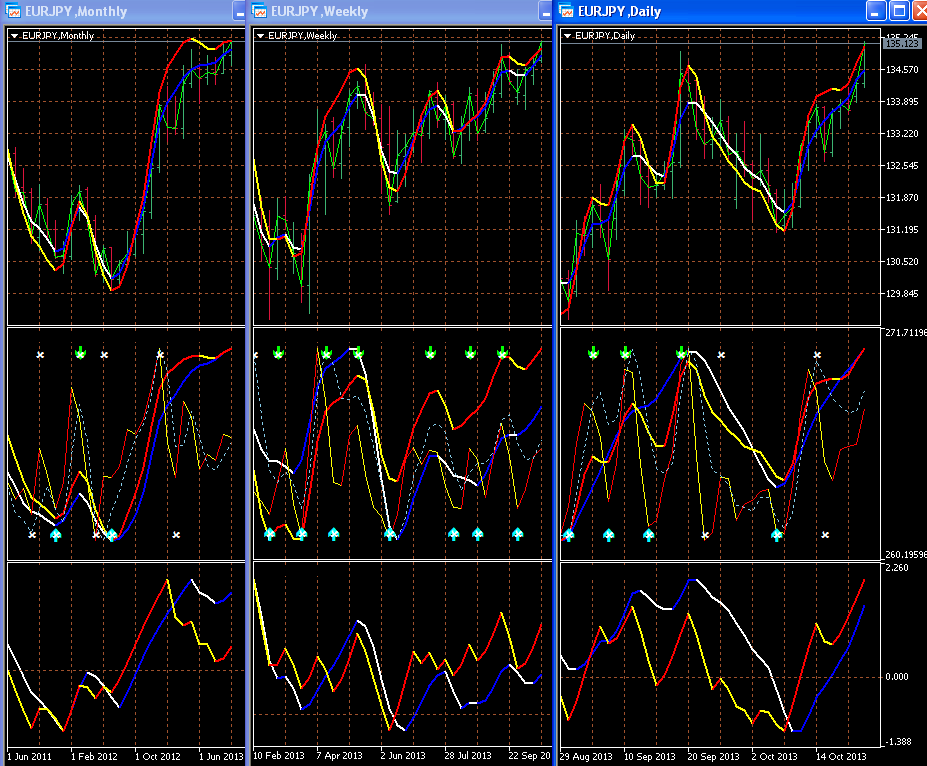

3.1. Определение перспективы

Анализ рынка всегда начинается с оценки ситуации на старших ТФ,

т.е. сначала определяется перспектива, затем работа идет в рамках этой перспективы.

Ниже на всех ТФ формирующаяся дивергенция

(см. «Секреты дивергенции») и неизбежно

выполнится разворот ценового графика. Ясно, что этот разворот будет

значительным для Daily и на более младших ТФ следует ожидать длинный тренд, т.к.

к развороту готовы и Weekly, и Monthly. Готовность к развороту Monthly

(локальная дивергенция) вовсе не значит, что на нём выполнится

серьёзный разворот, — на Monthly сверхсильное динамическое

расхождение значений коротких и длинных индикаторов и в далекой

перспективе потребуется сильное движение цены вверх (см.

«Динамическая индикация»), т.е.

прогнозируемый сейчас разворот цены вниз будет коррекционным для Monthly. А когда точно наступит момент

прогнозируемого

разворота (оптимальное время открытия позиции) вниз на Weekly и Daily, —

на этих трёх тайм-фреймах неизвестно. Сигналы старших ТФ сильно

опережающие и цена ещё может пройти вверх. Если ждать визуального подтверждения

разворота на Daily, будет большое опоздание со входом в рынок. Так как любой

разворот начинается с самых младших ТФ, необходимо получить

одновременно ясные сигналы разворота

на всех более младших ТФ (см. ст. «Фрактальные связи»), т.е. нужно удостовериться, что

серьёзный спрос в данное время на рынке действительно закончился и

движения цены вверх в близкой перспективе уже точно не будет.

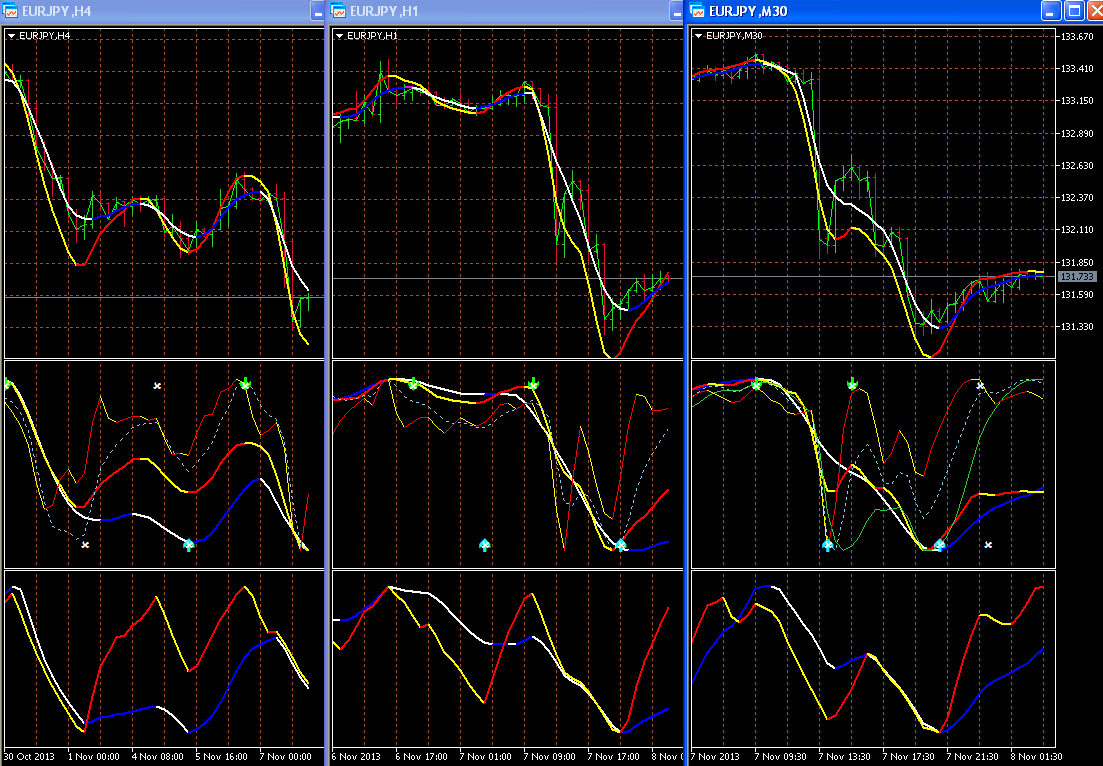

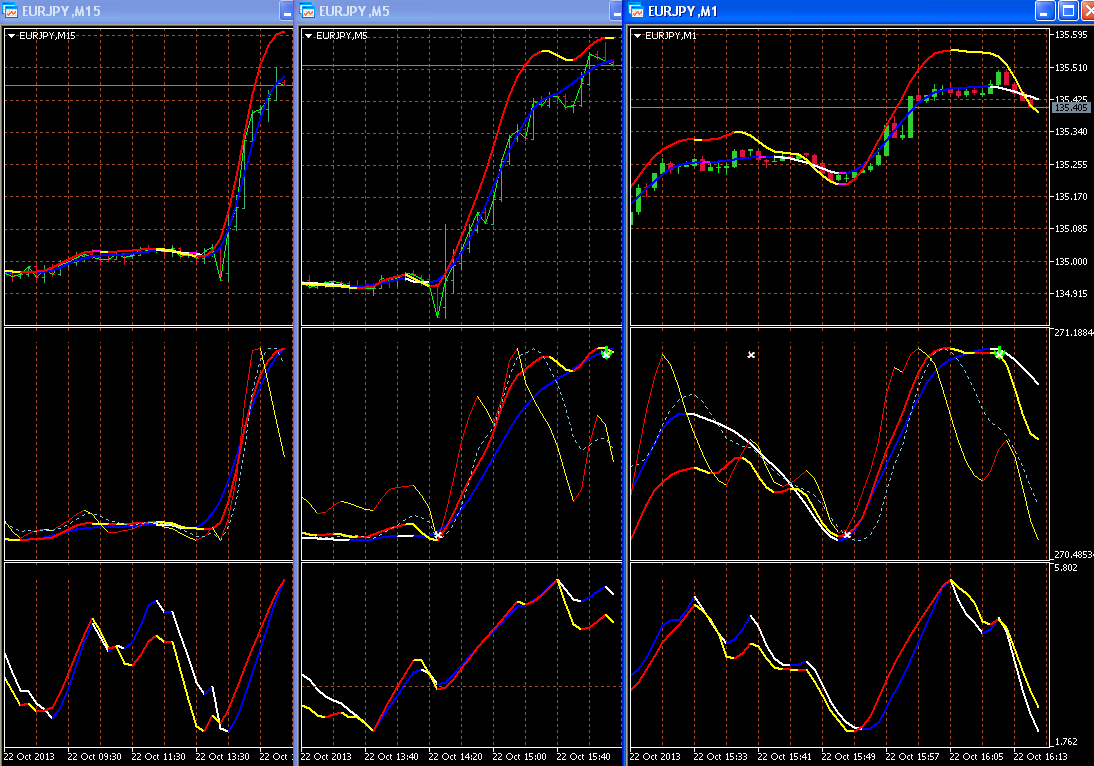

3.2. Отражение индикатора короткого тренда от границы окна.

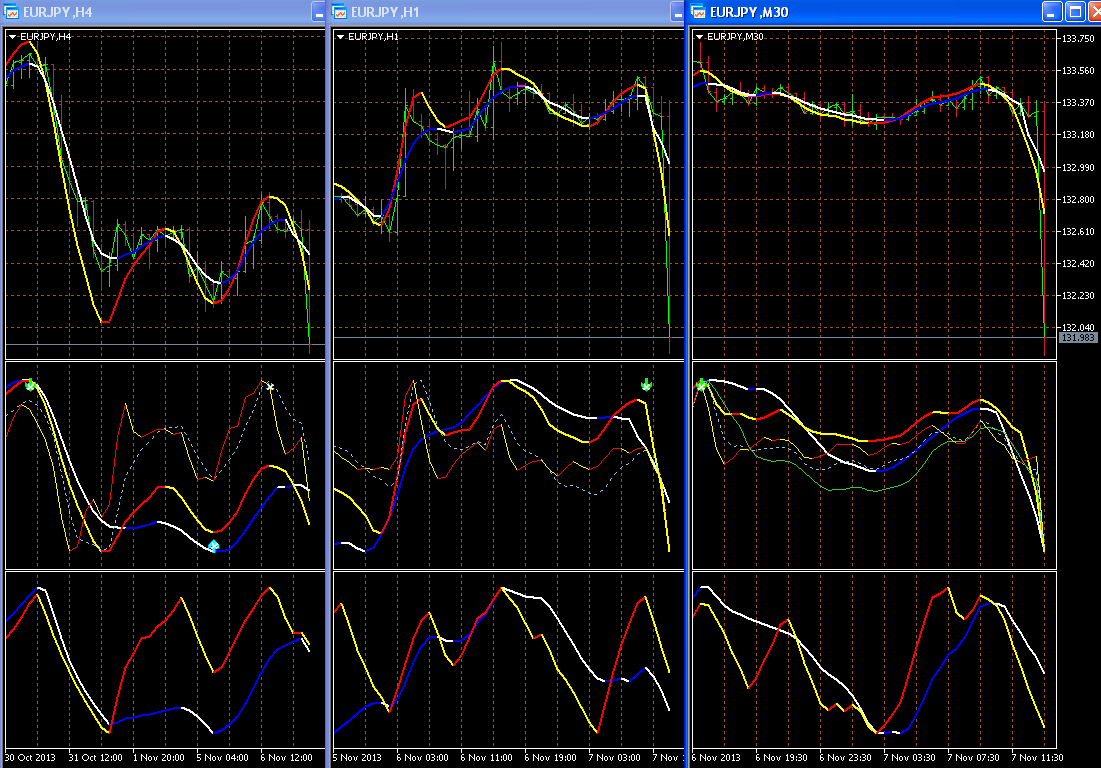

В это время на всех трёх более младших ТФ длинный тренд (см. статью «Длинный

тренд»). Довольно часто выстраивается такой красивый парад

разворотных сигналов, — индикаторы коротких трендов на всех трех ТФ у границы окна, где долго

(в масштабе ТФ) они находиться никак не могут (см. объяснение выше), т.е. одновременно на

этих трёх ТФ необходим разворот цены вниз и он обязательно

выполнится, как минимум, в масштабе старшего из них (Н4). На Н1 и М30 видно какой-то

откат цены, но начало это серьёзного разворота вниз или мелкая коррекция

более младших ТФ перед продолжением движения цены вверх, — на этих ТФ неизвестно.

На всех ТФ ниже опережающие сигналы необходимости разворота ценового движения вниз.

На графике выше тоже сигналы необходимости разворота вниз на более старших ТФ. Если и на

всех самых младших ТФ (М1-М15) сейчас тоже будут сигналы разворота вниз, разворот тренда,

как минимум от Daily, начнет выполняться.

3.3. Определение момента разворота.

Условие разворота цены на любом ТФ, — наличие одновременно сигналов

разворота на этом ТФ и всех более младших ТФ.

На всех более старших ТФ есть опережающие сигналы необходимости

разворота вниз (см.выше) при длинном тренде вверх.

И на всех самых младших ТФ тоже длинный тренд. Работать против

длинного тренда нельзя до получения сигналов разворота, как минимум, на всех

младших ТФ.

А на М5 и М1 точно известно,

что цена неизбежно должна ещё пройти вверх, — на М1 короткие индикаторы у нижней

границы окна при сильном динамическом расхождении с трендовой индикацией, на М5 выброс

R1 против тренда (см. ст. «Выброс против тренда») и выполняется сигнал коррекции

с-к в главном окне, т.е. одновременно три сигнала, требующие разворота

цены ещё вверх для формирования сигнала разворота с-р,

— т.е. цена обязательно развернется вверх, чтобы выполнить

требования этих трёх сигналов. Объяснение сигналов

с-к и с-р в статье «Динамическая индикация».

Необходимое движение цены вверх выполнилось (график ниже). Теперь

на всех трёх младших ТФ сигналы разворота вниз, — на каждом дивергенция. Разворот

вниз классически начался по одновременным сигналам на всех ТФ,

— дивергенция на Daily, отражение от

границ окон на Н4-Н1-М30, дивергенция на М15-М5-М1, — начало исполнения

сигналов старших ТФ. Выстроилась иерархия разворотных сигналов от Daily до М1.

Точный момент, — оптимальный момент открытия короткой позиции на продолжительное

время до ясного сигнала необходимости разворота вверх на старших

ТФ. С момента начала анализа (см.самый первый график) цена прошла вверх

ещё примерно 40 2-значных пунктов.

Т.е., даже заранее зная по сигналам старших ТФ, что разворот вниз будет значительным, при входе в

рынок по сигналам более старших ТФ была бы значительная просадка.

Сигналы значительных разворотов в системе всегда хорошо заранее видны.

В плане минимизации риска при выполнении торговой

операции (sell), — риск сведен к нулю.

При разворотах старших ТФ следует ожидать

длинный тренд (и, возможно, не один) на более младших ТФ.

Так на младших ТФ разворачиваться вниз начал Daily (точный момент

разворота), открыть короткую позицию без какого-либо риска и, что бы ни

происходило на более младших ТФ, держать короткую позицию вниз до

получения опережающего обратного сигнала (вверх) на Daily. При этом на более

младших ТФ (Н4 и ниже) будут происходить импульсные движения вниз и

коррекционные вверх, которые можно использовать для входа / выхода в

более короткой временной перспективе.

Теперь любой сигнал разворота вверх на ТФ-мах ниже

Daily будет сигналом разворота на

коррекцию в масштабе своего ТФ.

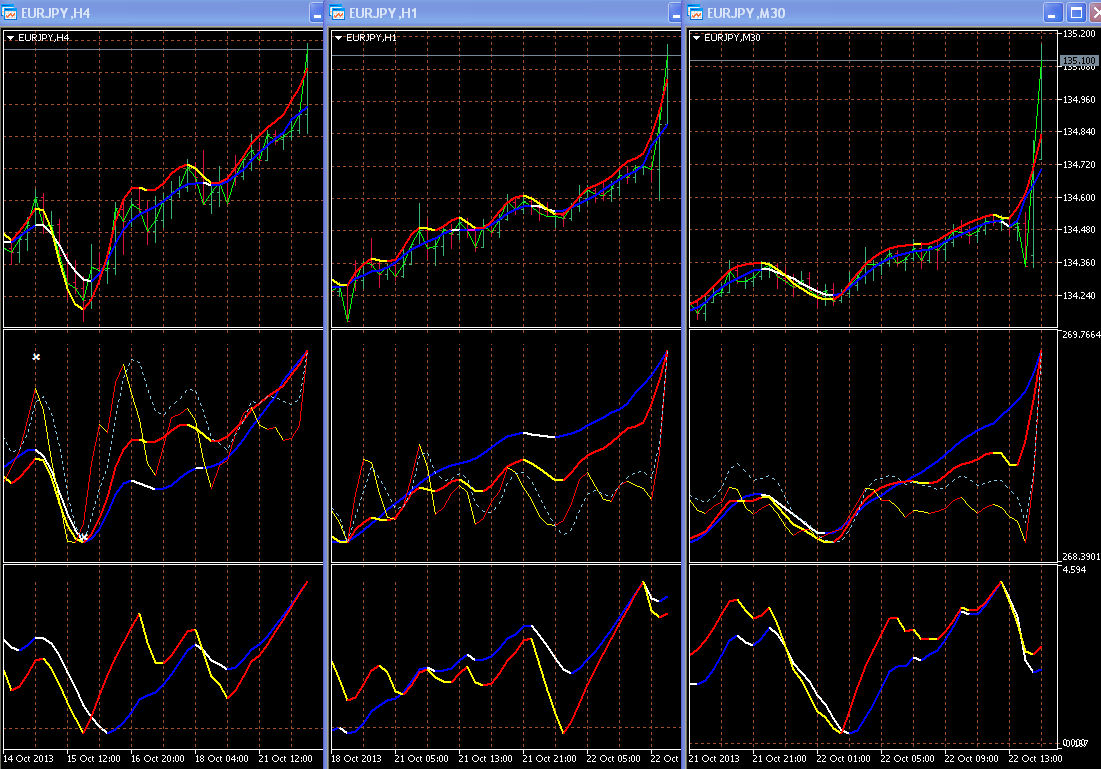

3.4. Генерация нового сигнала.

И результат разворота вниз на Daily, немного меньше 200 2-значных

пунктов. На Daily формируется сигнал необходимости разворота вверх,

— при продолжении движения цены вниз на индикаторах короткого тренда

может образоваться дивергенция. Поскольку R2 на Weekly на движение цены вниз на Daily не реагирует

(фантомный сигнал),

может понадобиться весьма серьёзное движение цены вверх в масштабе

Daily. Момент

разворота вверх отследить на более младших ТФ аналогично примеру выше.

3.5. Исполнения новых сигналов.

Разворот вверх по сигналу Daily на более младших ТФ начался по ясным

сигналам, — на Н4 отражение от границы окна, на Н1 конвергенция, на

М30 локальная и общая конвергенция. Открыть длинную позицию и,

аналогично, держать её до обратного сигнала (вниз) на Daily. Риск

сведен к нулю.

Результат разворота Daily вверх на графике

ниже, — движение от точки 1 до точки 2. В точке 2 дивергенция на всех

коротких индикаторах и стандартно для системы разворот вниз при

сформированном фазовом сигнале против тренда (см. ст. «Фазовый сигнал») на

Daily и дивергенции на Weekly.

При движении вниз индикатор короткого тренда на Daily оказался у границы

окна, нужен какой-то разворот вверх. При выполнении разворота вверх сильный выброс значения

короткого индикатора против тренда, т.е. заранее известно, что это разворот коррекционный и

нужно продолжить движение по прежнему тренду, вниз.

При движении вниз на текущей цене на Weekly давно формируется необходимость

очень серьёзного разворота цены вверх (формирующаяся конвергенция).

На Daily, с одной стороны, — сильная конвергенция коротких индикаторов и требуется разворот вверх,

с другой стороны, — сильное динамическое расхождение этих же индикаторов и требуется продолжить

движение вниз. В первую очередь выполнится текущий опережающий сигнал

разворота вверх. Отследить на более младших ТФ.

A на более младших ТФ после 3-волновой коррекции на

Н4 очень быстрое движение, индикаторы короткого тренда на Н1,

М30 у нижней границы окон, — обязательно будет разворот вверх (как и

требует Daily).

Момент разворота определить на самых младших ТФ по примеру выше.

И довольно серьёзный разворот вверх выполнился (около 90 2-зн.

пунктов), при этом образовались обратные сигналы (вниз), — выброс

против тренда с сильным динамическим расхождением на Н1 и выброс с отражением от верхней границы окна на

М30. Начинается исполнение следующего сигнала (вниз) от Daily, — ликвидация

сильного динамического

расхождения индикаторов короткого тренда R1 и R2

(ликвидация сильного дисбаланса спроса/предложения).

Движение вниз выполнилось и по ясным сигналам

системы (отражение на Н4, конвергенция на Н1, М30) выполняется коррекция (коррекция, т.к. на Н1, М30 сильное

динамическое расхождение короткой и длинной индикации).

На текущей цене на Н4 динамическое расхождение

R1, R2 и сигнал с-к требуют

движения цены ещё вниз, который обязательно выполнится.

При движении вниз будут сгенерированы ясные сигналы необходимости

разворота вверх (конвергенция) и начнется

выполнение очень серьёзного сигнала разворота цены вверх от Weekly,

т.к. он совпадает с сигналом от Monthly.

В системе SK-FX сигналы значимых для ТФ

разворотов всегда заранее хорошо видны.

4. Резюме

Предложен новый метод

качественно-количественного анализа рынка,

—

динамический анализ соотношения спроса/предложения на текущей цене.

На его основе в статье получены конкретные объективные опережающие

и однозначно

исполнившиеся сигналы будущих рыночных изменений.

В статье сначала проведен анализ качественного характера:

— дано определение короткого тренда;

— на основании известных свойств рынка показано, почему ценовое движение

состоит из коротких трендов, — причиной является саморегулируемость

рынка, т.е.

рынок быстро (в масштабе короткого ТФ) ликвидирует дисбаланс

спроса/предложения;

— по степени перепроданности / перекупленности на рынке можно судить о

количественном соотношении спроса / предложения;

— локальная перепроданность / перекупленность в коротком тренде

пропорциональна динамическому расхождению разнопериодных коротких

скользящих средних;

— на этой основе приведен один из опережающих однозначно исполняющихся

разворотных сигналов системы;

— любой индикатор в системе применяется как измерительный прибор

для измерения текущих параметров рыночного ценового движения.

Таким образом на качественном уровне определено, ЧТО (параметры короткого тренда),

ЗАЧЕМ (для определения степени дисбаланса спроса / предложения) и

КАК (измеряя расстояние между короткими разнопериодными

скользящими средними) необходимо контролировать на любом ТФ для определения степени

перекупленности на восходящем тренде или степени перепроданности на

нисходящем тренде для точного определения момента разворота (т.е., минимизации риска торговых операций).

Для численного измерения расстояния между индикаторами короткого

тренда (короткими скользящими средними) выбран соответствующий

измерительный прибор, — осциллятор

MACD, в котором установлены

параметры, соответствующие короткому

тренду. Численные результаты измерений

выведены на график в виде линии.

На основании численного значения индикатора приведено логическое

обоснование, почему на текущей цене нахождение значения

индикатора короткого тренда MACD у границы

окна является опережающим сигналом скорого разворота тренда или на

коррекцию.

Нахождение индикатора короткого тренда у границы окна, —

однозначно

исполняющийся опережающий сигнал необходимости разворота цены на

коррекцию или разворота тренда с минимизацией

риска. Сигнал генерируется не только на младших, но

и на старших ТФ. Согласно ст. «Фрактальные связи»,

точный момент разворота определяется на

более младших ТФ. Если индикатор короткого тренда находится у

границы окна на нескольких ТФ одновременно, будет какой-то разворот,

значимость которого определяется на старшем из них.

Причиной генерации такого опережающего сигнала разворота ценового

графика является саморегулирование рынка, вследствие чего

Короткий тренд, — в масштабе своего ТФ короткий по длительности.

Поскольку система SK-FX может точно

определять моменты разворотов на любом ТФ, она не использует такие

субъективные понятия, как волновой анализ, уровни

поддержки/сопротивления в классическом представлении и прочие субъективности.

Трендовая мало запаздывающая индикация работает стандартно плюс

опережающие динамические сигналы (см. статью «Динамическая

индикация») необходимости разворотов на ней.

Эта статья, — первый шаг в преобразовании рыночной неопределенности

в закономерность ценового движения.

С.Кучер 2013 г. mailto:

Copyright © SK-FX 2013—2016